Dow Jones – SMI – EUR_USD – Gold – Brent Crude Oil

Dow Jones:

Intro: Aktuelle Lage:

Der Dow Jones hat sich daran erinnert, dass er aus dem Trendkanal fallen sollte!

Ich sage das nicht zum Spass, denn:

“Der Markt hat ein Gedächtnis”

Unsere modernen Candlestick-Charts (Kerzencharts), wie wir sie heute gebrauchen, entspringen aus dem Japanischen und wurden um 1700 von Homma Munehisa, ins Leben gerufen, um Reispreise zu visualisieren.

Innerhalb dieser “Sakata-Strategie” werden Formationsanalysen, Wellenformationen und immer wiederkehrende, sich ständig wiederholende Chartmuster der menschlichen Massen- und Verhaltenspsychologie zugeordnet. Ähnlich den Elliott Wellen.

Die Grundlage, basiert auf sehr durchdachtem und funktionellem Auf- und Abbau von Positionen. Und schon damals: “funktionellem!”, das heisst in der Vergangenheit geprüften Muster. Muster, die sich immer und immer wieder wiederholen (Backtesting).

Wenn eine Formation über ein Jahr, auf Tagesbasis, 500 mal auftaucht (ca.1x pro Tag) und in 77% der Fälle profitabel ist, also in den Gewinn führt, dann kann man sie – unter Einhaltung der vorgegebenen Sicherheits- und Positionsgrössenvorgaben, handeln. Aber nur im strikten Bezug zur Handelshäufigkeit und zu den anfallenden Kosten.

Professionelle Händler und Investoren im asiatischen Teil der Welt machen das heute noch. Bei uns in der westlichen Welt ist der wohl bekannteste und aktiv praktizierende Wellenexperte Ray Dalio.

Was lerne ich daraus? Ich sollte Strategien, Depotaufstellungen, Vorgehen etc., anwenden, die in der Vergangenheit: in der Praxis angewandt, geprüft und sich in den gängigen, sich immer wieder wiederholenden Marktlagen, profitabel und stabilisierend, bewährt haben und zu mir passen.

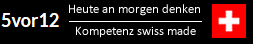

Betrachten wir Chart1, was ist passiert:

- Der Dow Jones ist zurückgefallen,

- Es war noch keine Welle 3,

- Es war eine Welle C, der b.

- Und es hat sich sehr schnell geklärt.

Das habe ich am Mittwoch, den 10.06., im Chartupdate, als Alternative, so in den Raum gestellt. Was heisst das jetzt? Grundlegend noch nichts Schlechtes. Euphorische Märkte, bauen in solchen Phasen, häufig: lange und “überzogene” b-Wellen aus, die von impulsiven C-Wellen gefolgt werden.

Da sind wir jetzt. Diese Formation nennt man “Running Flat”. Das wäre dann die pinke alt.c / alt.2 (Chart1 unten). Die Kurse dürfen also bis 23’643 einbrechen, um die Formation zu vervollständigen. Danach folgen wiederum steigende Kurse.

Chart1:

Tageschart Dow Jones Index, April 2019 – Juni 2020, eine Kerze entspricht einem Tag – Chart by Guidants.

Nun wäre man aber sehr naiv, würde man das drohende Unheil nicht anerkennen.

“Charttechnik ist > glauben was ich sehe”

Diese Disziplin ist wohl eine der schwersten überhaupt. Habe ich eine grosse Position Gold im Depot und Gold muss jetzt steigen, da ich sonst grosse Verluste habe, dann sehe ich nur noch “Gold muss doch steigen!” Eine nicht sehr durchdachte Haltung.

Durchdachter wäre: Steigt Gold dorthin, verhalte ich mich so, oder so. Fällt Gold bis…, verhalte ich mich so, oder so. Der Markt führt, nicht ich. Darum arbeite ich immer mit 2 Variationen auf dem Chart. Plan A und Plan B. Steigende Kurse, fallende Kurse.

Die fixen Nummern und Buchstaben sind immer Plan A. Alles mit z. Bsp.: alt.1 und alt.b, sind immer Plan B (alt. = Alternative). Wer so agiert, im langfristigen, sowie im kurzfristigen Handel, ist mehrheitlich profitabel. Und vor allem NIE überrascht!

Erstes Fazit: Sie müssen wissen, was sie tun. und vor allem, wie sie es tun. Immer! Können, nicht üben. Das ist Ihr Geld!

Da ich ein Buch geschrieben habe für junge Menschen (10/14/20Jahre), zum langfristigen Vermögensaufbau, gehe ich absichtlich nicht sehr viel auf andere Strategien und Vorgehen ein, um den Weg nicht unnötig zu vernebeln.

Junge Menschen müssen den Markt nicht betrachten, da ist ein anderes Vorgehen angemessener. Die lange Zeitdauer spielt dort die Musik! Und doch sind viele Kinder und Jugendliche, die die Basisgrundlagen des langfristigen Investierens umsetzen, interessiert sich auch weiterführend, für ihre Zukunft weiter zu entwickeln.

“Interesse”

Interesse, dabei sein, eine Aufmerksamkeit, die einem noch schnell zu Teile wird, wenn man die eigenen Geldangelegenheiten selber anfängt, in die eigene Hand zu nehmen.

“Wie war das aber nochmal mit dem: “Nun wäre man aber sehr naiv, würde man das drohende Unheil nicht anerkennen”

Chart1 unten zeigt deutlich, dass die Korrekturvariante Alt.C, eintreten und bis in den 17’000er Bereich gehen könnte, aber nie den Schaden anrichten wird, wie die die rote Abwärtsbewegung Alt.3. Alt.1 und Alt.2, wären jetzt ausgebildet.

Sollte der Markt sich daran erinnern, dass er sich eigentlich bereinigen und eine grosse und lange Geldmengenausweitung korrigieren und an ein angemesseneres Verhältnis anpassen sollte, dann steht uns eine Bewegung Richtung 18’000 / 14’000 / und ev. 6’000 Punkte ins Haus.

Dann ist strategisches Vorgehen und das Wissen, was ich zu tun habe, oder meine Anlagestrategie zu tun hat, Pflicht. Nutzen Sie die Zeit immer wieder, Ihr Vorgehen zu verbessern.

Chart1:

Tageschart Dow Jones Index, April 2019 – Juni 2020, eine Kerze entspricht einem Tag – Chart by Guidants.

Chart2:

Monatschart Dow Jones Index 1993 – 2020, eine Kerze entspricht einem Monat – Chart by Guidants.

Chart3:

Monatschart Dow Jones Index 1993 – 2020, eine Kerze entspricht einem Monat – Chart by Guidants.

Fakt ist: Der Dow Jones befindet sich nicht mehr im ursprünglichen Aufwärtstrend (auf logarithmischer Basis / Monatschart). Er ist auf dem Weg dorthin, am selben wieder nach unten hin abgeprallt.

RSI auf Monatsbasis: Der RSI-Indikator befindet sich (noch) nicht im überverkauften Bereich. Noch keine aussergewöhnliche Kaufchance.

Strategischer-Vermögensaufbau-Reminder:

Der erfahrene Investor ist strategisch jetzt schon positioniert, sollte der Trend sich dem Ende nähern oder schon am Ende sein.

Langfristige, charttechnische Aufzeichnungen zeigen, dass beides möglich wäre. Wir müssen uns also auf zwei Szenarien vorbereiten. Ein Ausbruch nach oben und ein Fall nach unten.

Vermögenserhalt, plus bestehende Vermögensvermehrung plus zukünftiger Vermögensaufbau. Studieren Sie die zwei oben verlinkten Berichtsreihen, sie geben einen Einblick in strategisches Vorgehen.

Langfristige Investoren sollten jetzt schon ihre Strategie zurechtgelegt haben. Sie sollten wissen, was Sie tun, wenn es so weit ist. Oder was Ihre Strategie tut, wenn es so weit ist.

“Für den erfahrenen Investor mit durchdachter Strategie ist es egal, was der Dow Jones macht, es ist entscheidend, was ich mache, wenn der Dow Jones etwas macht!”

Risiken sind immer auch Chancen. Aber nur, wenn ich bereit bin. Ansonsten droht das gleiche Spiel wie immer: > Ich verkaufe im dümmsten Moment, den es gibt, nämlich im Verlust. Weil ich die Nerven verliere und keine Strategie habe.

An der Börse muss man wissen, was man tut. Basiswissen zu Handlungs- und Investitionsstrategie finden Sie in unserem Grundlagenwerk: 5vor12 – Das Aktien Investing Lernprogramm.

Wir betrachten die Charts nur, um unerfahrenen Investoren in Krisenzeiten eine erklärende Hilfe zu sein, um festzustellen, was noch kommen könnte. Keiner weiss das mit Sicherheit. Der grösste Fehler von unerfahrenen Investoren ist der: „Zu glauben, etwas über den Markt zu wissen!“ Da hilft nur: Strategie, Strategie, Strategie, gepaart mit einem guten Bargeldmanagement.

SMI – bullische Variante:

Auch hier, die obere Trendkanallinie muss überwunden werden (analog Dow Jones), dann hätte der SMI eine sehr dynamische Zukunft und Wellen-Zählung vor sich.

Ansonsten ist alles unter dieser Linie kurzfristiges Auf und Ab. Ohne wirklichen Ausbruch über das letzte Hoch können wir hier jahrelang “auf und ab” spielen.

Abwärts können wir sehr gut nochmal auf 7’700 (200-Tagelinie), oder sogar bis auf die Trendkanal-Unterkante bei 4’800/5’000 fallen, um von dort aus nochmal den nächsten Anlauf auf die alten Hochs zu nehmen.

Was das für den langfristig investierten Investor heisst > siehe unter Dow Jones.

Fakt ist: Der SMI befindet sich wieder im Aufwärtstrend.

RSI auf Monatsbasis: Der RSI-Indikator befindet sich noch nicht im überverkauften Bereich. Noch keine aussergewöhnliche Kaufchance.

Monatschart SMI Index 1996 – 2020, eine Kerze entspricht einem Monat – Chart by Guidants.

SMI – bärische Variante:

Wie gehabt: Die obere Linie innerhalb des beendenden Keils im SMI, im Bild unten, entspricht in etwa dem Erreichen der gepunkteten, deckelnden Trend-Linie im Dow Jones. Die er überwinden sollte, um weiter zu steigen, die aber auch seinen Lauf erheblich bremsen oder beenden könnte.

- Beendender Keil nach oben verlassen = starker, längerer Anstieg. Starkes Kaufsignal für den Markt und seine Unternehmen.

- Beendender Keil nach unten verlassen = starker, längerer Rücklauf. Starkes “Noch nicht”-Kaufsignal für den Markt und seine Unternehmen. Bargeld aufbauen und bereit sein, bis der Markt wieder dreht (RSI-Strategie auf Monatsbasis).

- Solche langfristigen Chart-Muster sind für Investoren, Trader, die langfristige Positionen halten, Vermögensaufbauer etc. sehr gut handelbar, oder in die eigene Strategie einfügbar. Weil sie auf solch langfristiger Basis, starke Aussagekraft über zukünftig mögliche Wendepunkte verfügen.

- In der sogenannten bärischen Variante kann der SMI in einer Welle 4, oder einer Welle 2 sein. Beide gehen nachher in stark steigende Kurse über.

Monatschart SMI Index 1996 – 2020, eine Kerze entspricht einem Monat – Chart by Guidants.

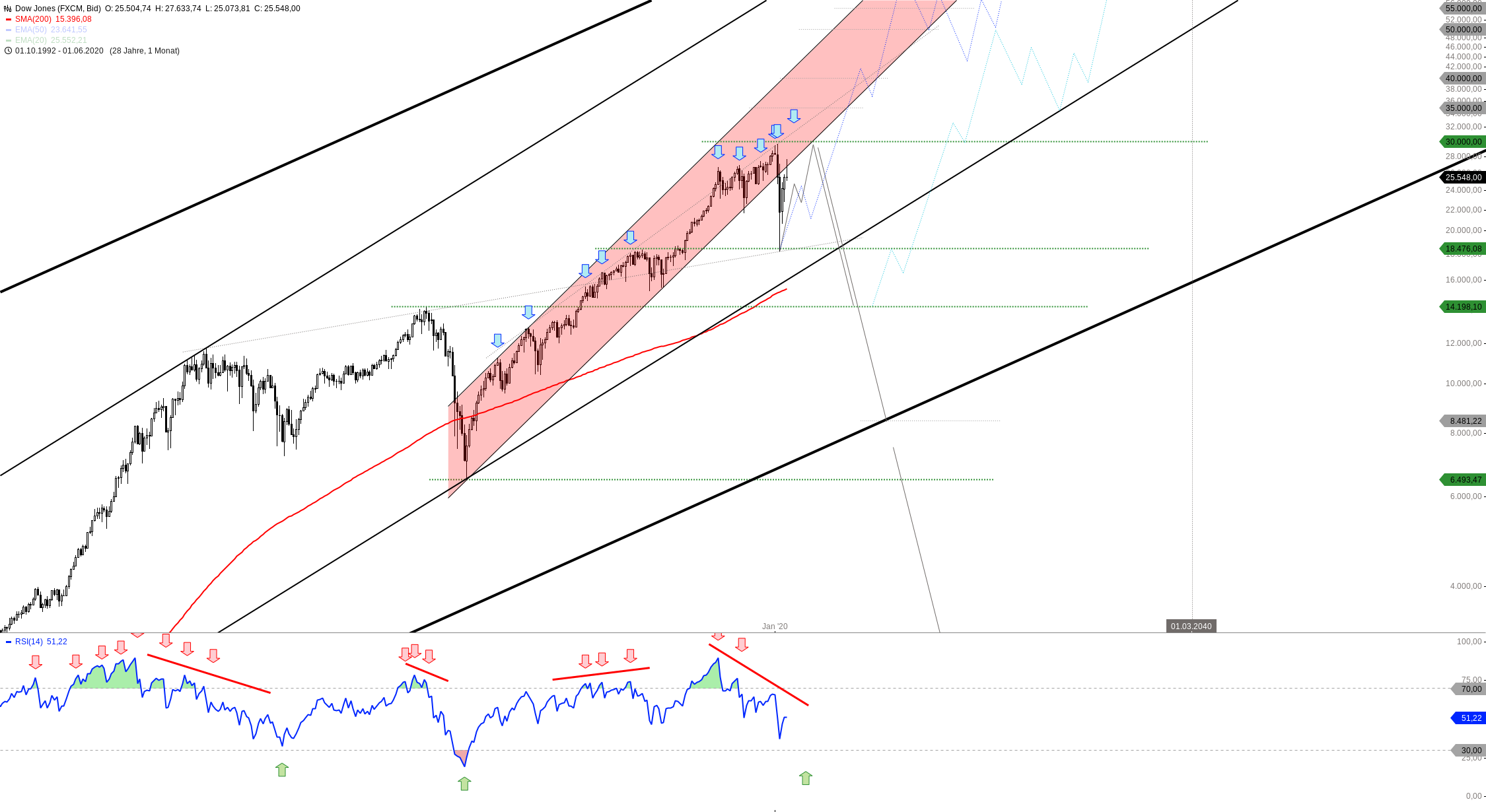

EUR_USD:

EUR_USD hat die 200-Tagelinie wieder unterschritten. Sollte er diese Linie A) nachhaltig auf Monatsbasis überwinden und auch den langfristigen Abwärtstrend hinter sich lassen, dann sind höhere Kurse Richtung 2.00 und mehr sicher und es entsteht eine stabile 1-2-3 Bewegung. Über 1.036 arbeitet er an einer Welle 2.

Sollte er B) aber wieder deutlich rückfällig werden, droht eine grössere Welle nach unten (Unterschreiten der letzten Tiefs). Mit dieser werden wir noch mal, innerhalb einer letzten, abschliessenden Welle C – die 1.08, die Parität oder bis ca. 0.90 EUR_USD sehen. Bis es dann zu einer längeren, anhaltenden Aufwärtsbewegung kommen wird.

Fakt ist: EUR_USD befindet sich im langfristigen Abwärtstrend.

RSI auf Monatsbasis: Der RSI Indikator befindet sich nicht im überverkauften Bereich. Noch keine aussergewöhnliche Kaufchance.

Monatschart EUR_USD 1993 – 2020, eine Kerze entspricht einem Monat – Chart by Guidants.

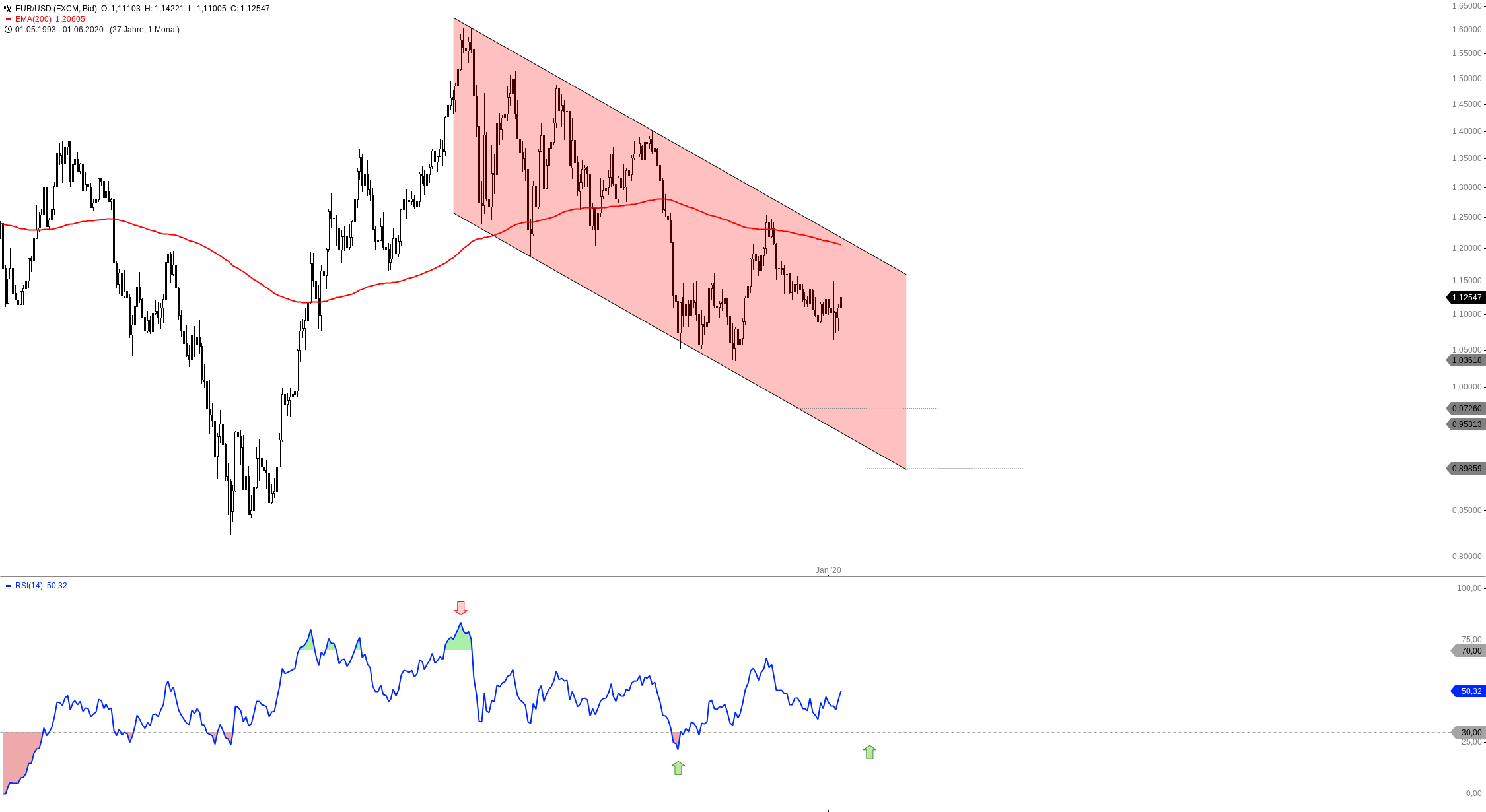

Gold:

Gold konnte die grosse bullische Trendfortsetzungsflagge (Trendkanal in rot) noch nicht wirklich nach oben hin verlassen. Lange kann sich Gold in dieser Position nicht mehr halten. Das grosse Widerstandsband sind die 1566/1747 (Band in grün).

Wenn diese Region wirklich nachhaltig überwunden wird, dann nimmt Gold Fahrt auf und es wird ein impulsiver Ausbruch und der Beginn einer nachhaltigen 1-2-3 Wellen-Sequenz möglich.

Wenn nicht, dann geht es aus der korrektiven Flaggenformation weiter abwärts und es war nur eine korrektive Welle B nach oben, dann befinden wir uns bald, innerhalb der Welle C nach unten, auf dem Weg nach 1000 USD.

Fakt ist: Gold befindet sich noch immer in der Flaggenformation und ist weiterhin korrekturgefährdet..

RSI auf Monatsbasis: Der RSI-Indikator befindet sich im überkauften Bereich. Noch keine aussergewöhnliche Kaufchance.

Wobei man hier bei Gold vorsichtig sein muss. Ein RSI über 70 heisst stark überkauft. Bei Gold war es in den letzten 40 Jahren aber so, dass wenn man tief und unter 30 gekauft hat, das nicht wirklich, oder nur kurzfristig funktioniert hat. Ein RSI über 70, kann eben auch heissen > ein sehr starker Trend. Bei Gold, wenn der RSI längerfristig > oben bleibt!, war es bis jetzt immer so, dass wenn man hoch gekauft hat, man gut entschieden hat. Man hat also langfristig Geld verdient, wenn man im RSI-Hoch gekauft hat.

Monatschart Gold 1997 – 2020, eine Kerze entspricht einem Monat – Chart by Guidants.

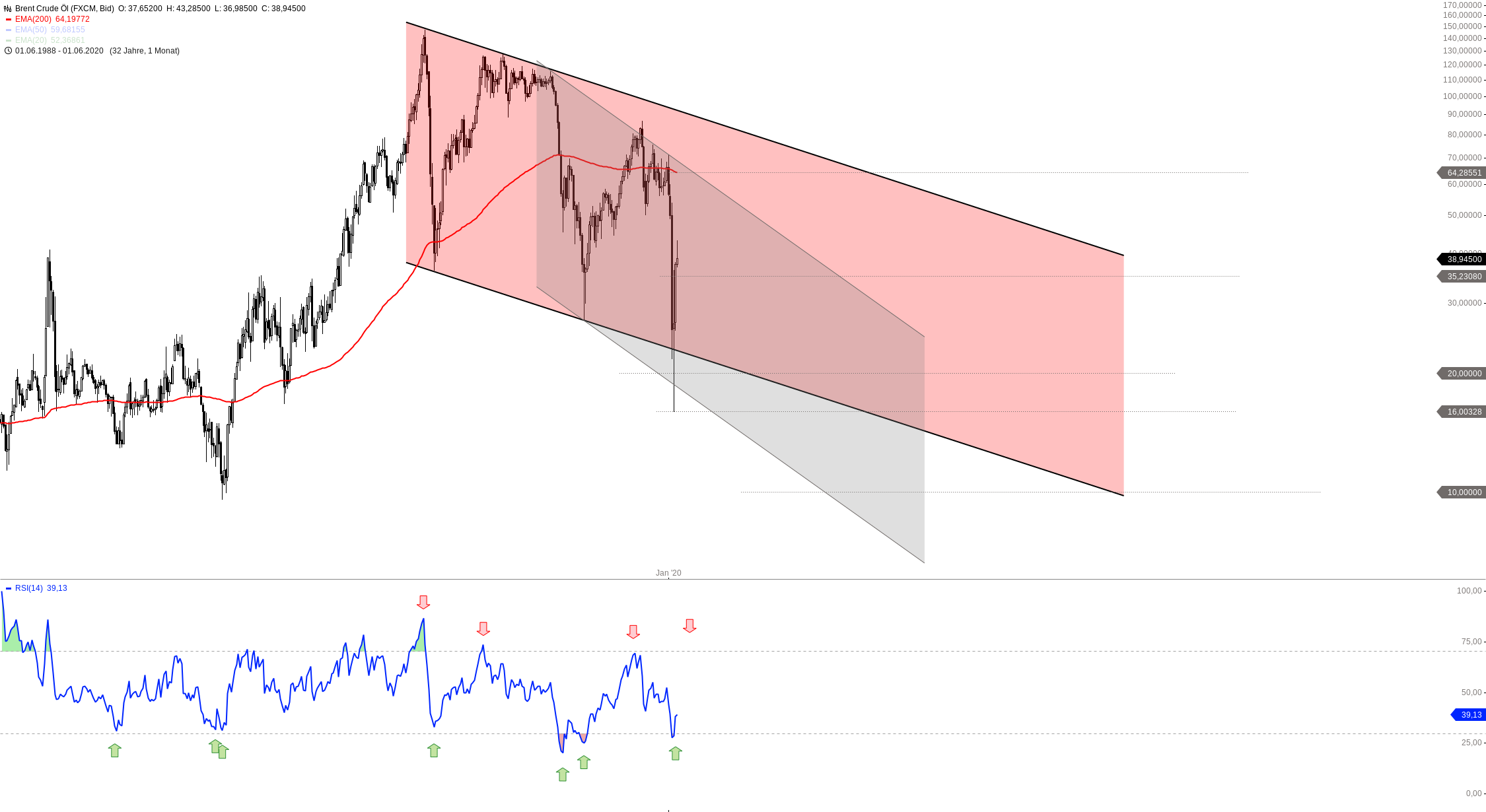

Brent Crude Oil:

Bei Brent Oel ist es schnell und stramm nach unten. Der Trendkanal wurde zum dritten Mal nach unten hin bestätigt und verlassen. Im Moment ist Oel ein politischer “Tradingmarkt”. Alles ist möglich. Es könnten:

A) Innerhalb einer Trendverschärfung nach unten (Trendkanal in grau) nochmals Preise Richtung 10 US-Dollar möglich sein, oder:

B) es könnte schon, innerhalb einer ersten zögerlichen Gegenbewegung, zuerst Richtung 35 USD und dann Richtung 64 USD (200 Tagelinie in rot) nach oben gehen.

Fakt ist: Brent Oil befindet sich immer noch deutlich im langfristigen Abwärtstrend.

RSI auf Monatsbasis: Der RSI-Indikator war kurz im überverkauften Bereich. Brent geht langsam in Richtung einer der selteneren, langfristigen Kaufchancen.

Monatschart Brent Crude Oil 1988 – 2020, eine Kerze entspricht einem Monat – Chart by Guidants.

Der RSI Preisindikator:

Er gehört zur Gruppe der Oszillatoren. Das heisst, er schwankt, oszilliert zwischen zwei Extrembereichen. Mit dem RSI wird die innere Stärke einer Kursbewegung dargestellt und nicht, wie es der Name vielleicht vermuten lässt, die relative Stärke zu einem anderen Wertpapier oder Index. Bei der Berechnung des RSI wird der Durchschnitt der aufwärtsgerichteten Kursänderungen mit dem Durchschnitt der abwärtsgerichteten Kursänderungen ins Verhältnis gesetzt. Der RSI ist auf den Wertebereich von 0 bis 100 normiert. Und eignet sich gut um überkaufte, also teure und überverkaufte, also günstige Situationen in Bereiche festzulegen.

Wenn der RSI Werte über 70 annimmt, so befindet sich der Markt im überkauften Bereich. Werte unter 30 deuten auf eine überverkaufte Marktsituation hin.

Wie gehen Sie vor! Wer ein Depot eröffnet, hat meistens ein Chartprogramm mit im Angebot. Wenn nicht, dann gehen Sie einfach über Google. Es gibt viele freie Charttools im Netz. Stellen Sie den Chart auf Monatschart! Kein Tageschart und kein Wochenchart. Für Marktbetrachtungen schauen wir nur sehr langfristig und auf Monatsbasis. Danach suchen Sie unter „Indikatoren“ den RSI Indikator, fertig. Sobald er eingeblendet ist, sehen Sie, wo Ihr Markt steht. Oder Sie verfolgen einfach unsere Marktanalysen und Updates gratis und franko. Viel Erfolg.

Weiterhin viel Erfolg beim Investieren, Nachdenken und beim Vermögensaufbau. Denken Sie viel über Ihr strategisches Vorgehen nach, es lohnt sich.

Herzlichst der 5vor12

Mehr zu unserer Strategie im Buch: 5vor12 – Das Aktien Investing Lernprogramm.

P.S. Wer daran interessiert ist, sein Vermögen früh und über solide Unternehmensbeteiligungen aufzubauen, sich das Wissen aber nicht alleine aneignen möchte, der findet in unserem 5vor12 – Basiskurs kompetente Unterstützung.

Ausführlicher Disclaimer / Haftungsausschluss / Risikohinweis