Gerade Anleger, die noch nicht über die nötige Erfahrung an den Märkten verfügen, glauben, sie können durch schnelles Hin und Her und durch das persönliche Voraussehen der Kurse und der Ereignisse selbstverständlich reich werden.

“Gute Dividendentitel!… nö… viel zu langweilig”

So tönt es mir immer wieder entgegen. Was übersehen viele Anleger immer wieder? Sie übersehen: a) dass sie sich mehrheitlich überschätzen und b) dass man das Wachstum von regelmässig ausgeschütteten und wiederangelegten Dividenden nicht er-denken kann.

Das menschliche Gehirn kann nicht exponentiell denken. Somit verpassen viele eine ruhige und gelassene Möglichkeit ihr Vermögen stetig zu vergrössern. Gier macht dumm.

Und mit dumm meine ich die Abwesenheit von Selbstkritik, Nachdenken, Nachrechnen, über Verluste Buch zu führen und summa summarum: das selbstverständlich daraus resultierende Dazuzulernen.

“Wenn Sie es schaffen, Wachstum, also unternehmerische Wertsteigerung und regelmässige Dividenden-Ausschüttungen zu kombinieren, dann haben Sie langfristig ein sehr gutes Investment”

Wenn Sie über Ihre Verluste wirklich Buch führen müssten, dann würden die meisten Anleger sehr nachdenklich werden.

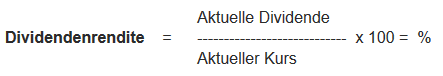

Dividenden sind jährliche Gewinnausschüttungen, die an die Aktionäre bezahlt werden. Zwar wird die ausgezahlte Dividende vom Kurswert abgezogen, jedoch wird diese Differenz bei gesunden Unternehmen durch Kurssteigerungen schnell wieder ausgeglichen.

Aber Achtung, Dividenden können schwanken oder gekürzt werden. Das geschieht meistens, wenn das Unternehmen kurzfristig in Schwierigkeiten kommt und das Geld aus den Gewinnen für die eigene Genesung braucht.

Achten Sie auf die Dividendenstabilität. Schauen Sie nach, ob das Unternehmen in den letzten 10 Jahren beständig eine gleich hohe oder steigende Dividende ausbezahlt hat.

“Wichtig: Dividendenwachstum und Dividendenkonstanz”

Schauen Sie nicht nur auf die Dividendenrendite:

Eine hohe Dividendenrendite kann ein Signal sein, dass im Unternehmen der Wurm steckt. Das Unternehmen versucht die Dividende unverändert hoch zu lassen, um die Aktionäre bei der Stange zu halten. Oder es kann auch sein, dass ein stark gefallener Aktienkurs diese Kennzahl in die Höhe getrieben hat.

Von einem Unternehmen, das Jahr für Jahr eine steigende Dividende zahlt, profitieren Sie als Privatanleger auf lange Sicht mehr. Das Dividendenwachstum und die Dividendenkonstanz ist für einen langfristigen Investor wichtiger.

Weil er eben nicht jedes Jahr seine Titel verkaufen und in die neuesten Dividendentitel mit der höchsten Dividendenrendite umschichten will. Das ist eine andere Strategie.

Stellen Sie sich mal vor oder rechnen Sie aus, was Sie da durch Unwissenheit mit jährlich aufs Neue anfallenden Courtagen langfristig vernichten. Ein kleines Vermögen. Es grüsst der Zinseszins-Effekt in die falsche Richtung.

Viele Anleger mögen Dividenden-Titel gerade wegen den regelmässigen Ausschüttungen. Es ist ein grob voraussehbares passives Einkommen. Das, wenn man jung beginnt, sich bis ins Alter in eine ansehnliche Dynamik entwickeln kann.

“Der langfristig arbeitende Investor kennt den Wert von Einfachheit, Genügsamkeit und Geduld”

Entscheidend: Das passive Einkommen ist eben erst ein passives Einkommen im Alter. Wenn überhaupt. In den jungen Jahren müssen Sie unbedingt die Dividendenausschüttungen wieder reinvestieren, ansonsten berauben Sie sich der gewaltigen Anstiegskraft des Zinseszins-Effekts – reinvestierter Dividenden – der eben erst in den hinteren Jahren voll zum Tragen kommt.

Nur bei grossen Vermögen, die gezielter auf Vermögenserhalt und nicht auf Vermögensaufbau ausgerichtet sind – weil sich die schon bestehende Masse des Anlagegeldes fast von alleine weiter vermehrt – kann man die Dividendenausschüttungen als passives Einkommen anschauen. 1% von 1’000 und 1% von 1’000’000 sind eben nicht dasselbe.

Wer aber mit dem Vermögensaufbau beginnt, der sollte oder muss unbedingt die Dividendenausschüttungen reinvestieren. Sonst berauben Sie sich der, für Sie sehr wichtigen und enormen Zinseszins-Dynamik.

Bei der Auswahl – trotz guter Dividendendaten – Vorgehen wie immer:

- Unternehmen mit sehr guten, langfristigen Ertragsaussichten zu einem günstigen oder angemessenen Preis.

- Geschäftsmodelle, die Sie glauben zu verstehen.

- Geschäftsmodelle, die Einfachheit besitzen.

- Wenn möglich für den langfristigen Vermögensaufbau > stabile, defensive Unternehmen.

- Unternehmen mit einer beständigen und soliden Umsatz- und Gewinnvorgeschichte.

- Unternehmen mit beständig ansteigender Dividendenausschüttung.

- Angemessenes Diversifizieren etc.

Oder einfach und kurzum: Unternehmen oder Investments, die Sie sich sehr genau anschauen und die zu Ihnen und Ihrem Anleger-Typus passen.

Gepaart mit einer durchdachten und bewährten Strategie, die langfristig funktioniert und die Sie auch wirklich durchhalten und verstehen:

- Z. Bsp. Value oder Fokussierte Strategie.

- Ausgewogen und breit diversifiziertes Depot.

- ETF Strategie.

- Dividenden Strategie.

- Robo-Advisor.

- Drittlösungen.

- Vermögensverwaltung, Bank, Versicherung.

- Säule 3a + 3b.

- etc., etc.

Die Reihenfolge entspricht nicht dem Besser oder Schlechter. Das kann niemand in der Art festlegen. Es geht immer darum:

- Was Sie verstehen.

- Was Ihnen entspricht.

- Risikoprofil und Risikofähigkeit.

- Persönliche Vorlieben.

- Zur Verfügung stehende Lebenszeit.

- Selbermachen versus abdelegieren.

- usw und…

Ein einfaches Dividenden-Beispiel > Roche 2001 – 2020:

Welch grosses Potenzial Dividenden haben, schauen wir uns am Beispiel von Roche an.

Wer z. Bsp. im Sept. 2001 Roche-Aktien zu 98 SFr. gekauft hat und sie bis heute, am 28.07.2021, bei ca. 357.00 SFr. gehalten hat – was mit einem Basisinvestment wie Roche, Novartis, Nestle, eigentlich normal sein sollte. 1x kaufen, immer halten, Dividenden beziehen, nur regelmässiges Zukaufen – der hat einen steuerfreien Gewinn von fast 264 % in 19 Jahren gemacht. Das heisst, Ihr Grund-Kapital hat sich fast verdreifacht.

Bsp. visuell: Verdoppelung > Verdreifachung

| 98 Sfr. = |

Einstiegskurs | Kapital 60’000 Sfr. |

| 196 Sfr. = |

1.te 100% | Kapital 120’000 Sfr. |

| 294 Sfr. = |

2.te 100% | Kapital 180’000 Sfr. |

| 357 Sfr. = |

3.te fast 100% | Kapital 218’571 Sfr. |

Kurs heute: ca. 357.00 Sfr. = 264% nur Kursgewinn.

Mit einem ultra defensiven Titel. Ohne Nachkäufe und mit den beiden grössten Crashs der letzten 20 Jahre.

Die Dividende pro Aktie von Roche stieg von 1.30 Franken, im Jahr 2001, auf ca. 9.10 Franken, im Jahr 2020 > Dividendenhistorie Roche. Alle Jahre zusammengezählt, von 2001 – 2020, ergibt das 115.85 Franken Dividende pro Aktie.

Das heisst:

- Die Grunddividende von 1.30 hat sich bis heute versechsfacht.

- Sie haben also bildlich gesprochen:

- 264% Kursgewinn, plus…

- Nochmals den vollen Einstandspreis von 98 Sfr. und noch 17.85 Sfr. dazu, das ergibt die 115.85 Sfr. Dividende pro Aktie von oben, ihrer ganzen Position, zusätzlich – ein zweites Mal pro Aktie – bar auf die Hand bekommen.

- Oder, nach dem Roche Totalreturn Rechner alle Dividenden re-investiert und mit einberechnet, im gesamten 487.20% Gewinn, in 19 Jahren gemacht.

- Zeitspanne für den Roche Totalreturnrechner:

- 24.09.2011 – 27.07.2021.

- Preis bei Eröffnung 96.20 Sfr. – Kauf bei 98 Sfr. (RSI Systemsignal, bester RSI, bestes Volumen in unserem Handelssystem).Schlusskurs 102.25 Sfr.

- Der Totalreturnrechner rechnet ab Schlusskurs bei 102.25, das ergibt dann 487.20% Kursgewinn. – Bei 98 Sfr. ergibt das dann ein bisschen mehr.

Grundkapital von 60’000 Sfr., plus 487.20% = 352’320 Sfr. Das entspricht fast einer Verfünffachung des Grundkapitals – mit allen reinvestierten Dividenden – in 19 Jahren (2001 – 2020).

Was wollen Sie noch? Rechnen Sie mal aus, was Sie auf einem Sparbuch bekommen hätten.

(Grundlegend an den Märkten: Daten der Vergangenheit sind kein Garant für Bewegungen in der Zukunft. Berechnungen sind immer nur Entscheidungshilfen.)

Website für CH Dividendentitel:

Weitere Daten und Möglichkeiten innerhalb Ihres eigenen Researchs. Exponentielles und Zukunft kann unser Gehirn nicht rechnen, denken und schon gar nicht fassen. Da müssen wir uns anderweitig, über Zahlen aus der Vergangenheit behelfen.

Die Erfahrung zeigt aber: Wer einen Teil seines Depots, sprich die Basisinvestments, über ein Leben hält, regelmässig in Crashs und Krisen zukauft, Dividenden immer reinvestiert, der hat sehr gute Ergebnisse.

Mit den anderen Titel des Depots können Sie ja wie wild hin und her traden, wie von vielen Finanzzeitschriften und Experten immer wieder propagiert. Am Ende des Lebens machen Sie dann Bilanz. Ich kann ihnen jetzt schon sagen, wie das Ergebnis aussieht. Jedenfalls bei der absoluten Mehrheit.

Tun Sie es nicht. Seien Sie Intelligent. Sie verkaufen den Partner, die Kinder, die Immobilie, ja auch nicht nach 6 Monaten, nur weil der Zyklus wieder dreht???, die Wirtschaft abrutscht??, oder die Banken schliessen??

Dummheit kann man eben immer gut einpacken und schlau verkaufen. Denken Sie immer dran: Alle wollen nur Ihr bestes, nämlich Ihr Geld. Nur selber denken, ersetzt selber denken. Heisst ganz einfach: Nur wenn Sie selber denken, kommen Sie zu dem, was wirklich zu Ihnen passt. Und nichts auf dieser Welt kann Ihr Selber-Denken ersetzen, ausser ihr Selber-Denken.

“Nur wer hinfällt, den Dreck wieder abwischt, ein Pflaster draufklebt und weitergeht, der lernt, dass Hinfallen die Basis-Voraussetzung für richtiges Gehen ist”

In diesem Sinne wünsche ich Ihnen allen: Noch immer erholsame Sommerferien, ein wasserdichtes Wochenende, viel Sonne im Innern, viel Erholung und viel Kraft im Umgang, mit der noch immer vorhandenen Gesundheitssituation, der Regenzeit, des Klimaumschwungs, etc. Lassen Sie sich nicht aufhalten > Wind im Rücken, Arme nach vorne und Probleme werden zu Lösungen. Bleiben Sie jodelig und steppen Sie durchs Büro, beste Gesundheit, … und wie immer…

Weiterhin viel Erfolg beim Investieren, Nachdenken und beim Vermögensaufbau. Denken Sie viel über Ihr strategisches Vorgehen nach, es lohnt sich.

Herzlichst der 5vor12

Mehr zu unserer Strategie im Buch: 5vor12 – Das Aktien Investing Lernprogramm.

P.S. Wer daran interessiert ist, sein Vermögen früh und über solide Unternehmensbeteiligungen aufzubauen, sich das Wissen aber nicht alleine aneignen möchte, der findet in unserem 5vor12 – Basiskurs kompetente Unterstützung.

Ausführlicher Disclaimer / Haftungsausschluss / Risikohinweis